Chainalysis tarafından her yıl yayımlanan Küresel Kripto Para Benimsenmesi Endeksi’nin 2024 sonuçları açıklandı. Türkiye raporda, MENA Bölgesi’nin en büyük kripto pazarı olarak tanımlandı.

Blokzinciri odaklı veri sağlayıcısı Chainalysis tarafından her yıl yayımlanan Küresel Kripto Para Benimsenmesi Endeksi’nin 2024 edisyonu, Türkiye’nin gelişen kripto para ekosistemindeki son gelişmelerin küresel sıralamaya etkilerini bir kez daha ortaya koydu. Rapora göre Türkiye, Ortadoğu ve Kuzey Afrika (MENA) bölgesinin en büyük kripto pazarı olarak tanımlandı. Temmuz 2023 – Haziran 2024 arasında elde edilen 136,8 milyar dolarlık değerle Türkiye, küresel sıralamada da yedinci oldu.

Konuyla ilgili değerlendirmelerini paylaşan Gate.TR CEO’su Kafkas Sönmez, “Her yıl küresel kripto adaptasyonuna dair güvenilir ve kapsamlı veriler sunan Chanalysis raporu, Türkiye’nin yıldan yıla yükselen ekosistem değerini takip etmek için de başlıca kaynaklardan biri haline geldi. Raporda, Türkiye’nin güçlü kripto aktivitesinde yerel merkezi borsaların ve küresel borsaların oluşturduğu ekosistemin etkisine vurgu yapıldı ve Gate.TR’nin de aralarında olduğu 76 kripto para borsasının regülasyonlara uyma niyetini beyan ettiği belirtildi” dedi.

Türkiye’de altcoin ve stabilcoin’ler popüler

Rapor, bu yıl karakteristiği regülatif düzlemde yakalanan momentum ve merkeziyetsiz finans benimsenmesiyle açıklanan MENA genelinde stabilcoin’lerin ve altcoin’lerin Türkiye, Suudi Arabistan ve Birleşik Arap Emirlikleri’nde Bitcoin ve Ethereum gibi geleneksel olarak tercih edilen varlıklara göre pazar payı kazandığına dikkat çekti. Raporda özellikle Türkiye’ye dair stabilcoin adaptasyonu verilerinin çarpıcı olduğunu dile getiren Kafkas Sönmez, “Emir defterlerindeki hacimlere bakılarak yapılan analiz, Türkiye’nin gayri safi yurt içi hasılaya (GSYİH) oranla stabilcoin ticaret hacminde küresel çapta açık ara bir numara olduğunu ortaya koyuyor. Merkeziyetsiz borsalarda stabilcoin işlem hacminin dolar bazında GSYİH’nin %4’üne eşit olduğunu not eden rapor, Türkiye’de yalnızca Mart 2024’te 6 milyar dolarlık stabilcoin satın alındığını tahmin ediyor. Ayrıca ülkemizin, Ethereum adaptasyonu açısından da bölgenin lideri konumunda olduğu görülüyor. Ethereum gibi altcoin’lere ve stabilcoin’lere olan talep Türkiye’de günlük aktif kripto ticaretinin yüksek olduğuna, bunun da risk iştahının güçlü olduğuna işaret ettiği söylenebilir” ifadelerini kullandı.

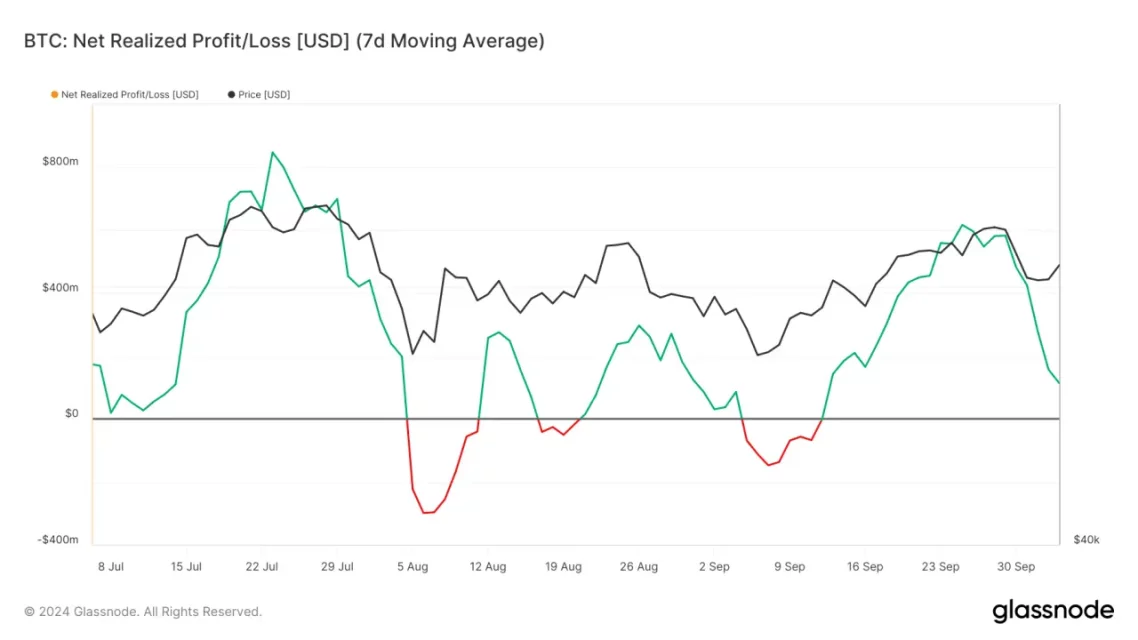

“Bitcoin eylülde tarihsel verileri yendi”

2024’ün üçüncü çeyreğinin sona ermesiyle kripto para piyasalarındaki beklentilerin yeniden şekillendiğine dikkat çeken Kafkas Sönmez, piyasaya ilişkin görüşlerini de paylaştı. “Eylül ayı Bitcoin ve genel anlamda kripto para piyasaların mevsimselliği ve tarihsel verileri yendi” diye konuşan Kafkas Sönmez, şöyle devam etti:

“Son 10 yılın verileri, Bitcoin’in eylül aylarında ortalama %5,9 düştüğünü gösteriyor. 2024 ise bu gelenekselleşen davranışın farklılaştığı bir yıl oldu. Bu ay %10’un üzerinde değer kazanan Bitcoin, para politikasıyla ve diğer riskli varlıklarla korelasyonunu en üst seviyelere çıkardı. Şu an için 65 bin dolar seviyesi kritik olarak görülüyor. Bitcoin şimdiye kadarki en iyi eylül ayı performanslarından birini gösterdi.”

“Önümüzdeki 6 hafta kritik”

Fed’in faiz indirimini izleyen, Çin’den gelen teşvik paketinin Asya piyasalarının liderlik ettiği bir yükselişi de beraberinde getirdiğini vurgulayan Gate.TR CEO’su Kafkas Sönmez, değerlendirmelerini şu ifadelerle sonlandırdı:

“Bitcoin’in küresel olaylara karşı duyarlılığı fazlasıyla arttı. Örneğin Japonya’da bir liderlik değişimi Bitcoin fiyatlarında %2’lere varan düşüşe sebep olabiliyor. Bu piyasa derinliğinin ölçeğine ve adaptasyonun boyutlarına dair mesajlar da içeriyor. Kabulleri yıkan bir 3. çeyrek, yükseliş trendi yüksek bir 4. çeyreği beraberinde getirebilir. Türkiye, Gate.TR gibi pazar öncülerinin liderliğinde, giderek daha geniş kesimlere yayılan kripto para piyasalarında adından sıkça söz ettirmeye ve pazar liderliğini korurken küresel listelerde de ilk sıralara doğru yükselmeye devam edecek. Gate.TR olarak biz, tüm bu dönüşümün mimarları arasındaki sağlam konumumuzla, on binlerce Türk yatırımcının kripto para piyasalarına güvenle erişebilmeleri için hizmet vermeyi sürdürüyoruz.”